Indikatoren und Oszillatoren sind Hilfsmittel zur Bestimmung der Marktlage und Marktbedingungen. Bevor wir uns um unsere Strategie kümmern, müssen wir erst einmal erkennen in was für einen Markt wir uns überhaupt befinden. Außerdem, und das ist sogar noch wichtiger für uns, können wir mithilfe von Indikatoren einen Blick in die Zukunft des Marktes werfen. Natürlich nicht 100% sicher wie mit einer Zauberkugel aber durch eine, auf die Auswertung unserer Indikatoren, beruhenden Berechnung. Je mehr Indikatoren einbezogen werden, desto genauer ist diese Prognose.

Eine weitere wichtige Information die wir aus Indikatoren erhalten ist die, ob der Markt über- oder unterverkauft ist. Das ist wiederum wichtig um eine Trendumkehr erkennen zu können. Somit können wir nicht nur in Erfahrung bringen in was für einem Markt wir uns gerade befinden, sonder auch wie der Markt in der Zukunft aussehen könnte, wie wahrscheinlich eine Kursumkehr ist und wie stark dieser Markt ist. Die Kraft einer Kursbewegung kann man zum Beispiel an dem Volumen erkennen. Dieses Volumen können wir ja nicht aus der Candlestick herauslesen. Dafür nutzen wir einen entsprechenden Indikator. Man kann sagen, dass uns ein Indikator oder Oszillator vor Extremsituationen wie einen über-/ oder unterverkauften Markt warnt.

Früh-Indikatoren und Spät-Indikatoren

Grundsätzlich kann man Indikatoren in Frühindikatoren und Spätindikatoren einteilen.

Spät-Indikatoren

Spät-Indikatoren nutzen wir wenn schon etwas am Markt passiert ist, das wir einschätzen wollen. Beispielsweise hat sich der Kurs schon gedreht und wir wollen in Erfahrung bringen ob der Trend nun so bleibt oder nicht. Oder auch um die Stärke eines Trendausbruches zu bestimmen.

Früh-Indikatoren

Mit Früh-Indikatoren erhalten wir eine Hilfe zur Prognose zu einem Ereignis das noch nicht passiert ist. Zum Beispiel um eine mögliche bevorstehende Trendumkehr zu erkennen. Aber auch um erkennen zu können ob der Markt über- oder unterverkauft ist.

Trend-Indikatoren und oszillierende Indikatoren

Früh- und Spät-Indikatoren kann man in zwei weitere Untergruppen einteilen. Den Trend-Indikatoren und den oszillierenden Indikatoren (Range-Indikatoren).

Trend-Indikatoren

Trend-Indikatoren benutzt man, wie der Name schon sagt, vorrangig in Trendmärkten. Es ist jedoch immer ratsam ebenfalls einen Indikator der anderen Gruppe geöffnet zu haben, um sehen zu können wann der Markt sich verändert.

Bei Trend-Indikatoren handelt es sich fast immer um Spät-Indikatoren. Sie sollen uns also eine Bestätigung über ein schon geschehendes Ereignis geben. Beispielsweise bei der Frage wie der Trend ist und ob er sich fort setzt. Auch die Stärke und die Richtung des Trends und die Art des Marktes kann man mit Trend-Indikatoren messen. Daraus kann man Informationen zu möglichen Ein- und Ausstiegen ableiten. Beispiele für Trend-Indikatoren sind zum Beispiel die EMAs (Gleitende Durchschnitte) oder das MACD.

Range-Indikatoren

Range-Indikatoren oder auch oszillierende Indikatoren verwendet man optimaler Weise in Seitwärtsmärkten. Hier haben Trend-Indikatoren logischerweise schlechte Karten, da ja kein Trend vorhanden ist. Trotzdem sucht man als Trader immer etwas an das man sich orientieren kann. Genau dafür eigen sich Oszillatoren besonders gut. Sie sind übrigens größtenteils Früh-Indikatoren. Außerdem zeigen Sie uns neben dem Momentum an, ob der Markt über- oder unterverkauft ist. Daraus ergeben sich für uns wieder mögliche Ein- und Ausstiege. Trotz alledem ist der Trend immer wichtiger als ein Oszillator. Der Oszillator hat eine sekundäre Bedeutung hinter der des Trends. Ein sehr bekannte Range-Indikator ist der RSI (Relative-Stärke-Index).

Darstellungsarten von Indikatoren und Oszillatoren

Es gibt sehr sehr viele Indikatoren und viele zeigen das Gleiche an. Das liegt vor allem daran, dass viele auf die selben Werte zurückgreifen. Auf den Preis, auf die Zeit und auf das Volumen. Grundsätzlich gibt es zwei Darstellungsarten von Indikatoren und Oszillatoren.

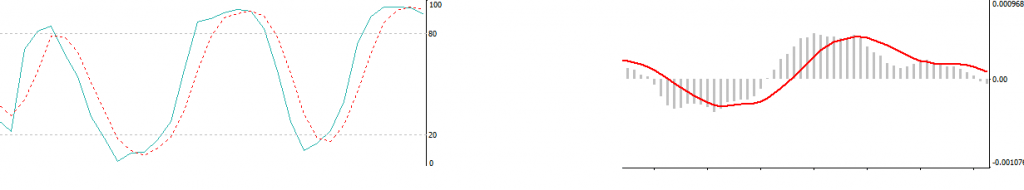

- Die Stochastik

Ein oszillierender Wert zwischen 0 und 100. Im Oberen Bereich geht man von einem überkauften und im unteren Bereich von einem überverkauften Markt aus. - Darstellungsarten wie das MACD

Keine Begrenzungen nach oben oder unten. Sie stellen den Verkauf oder Abstand von gleitenden Durchschnitten dar.

Wichtige Indikatoren und Oszillatoren

Auf einige der wichtigsten Indikatoren und Oszillatoren möchte ich nachfolgend eingehen.

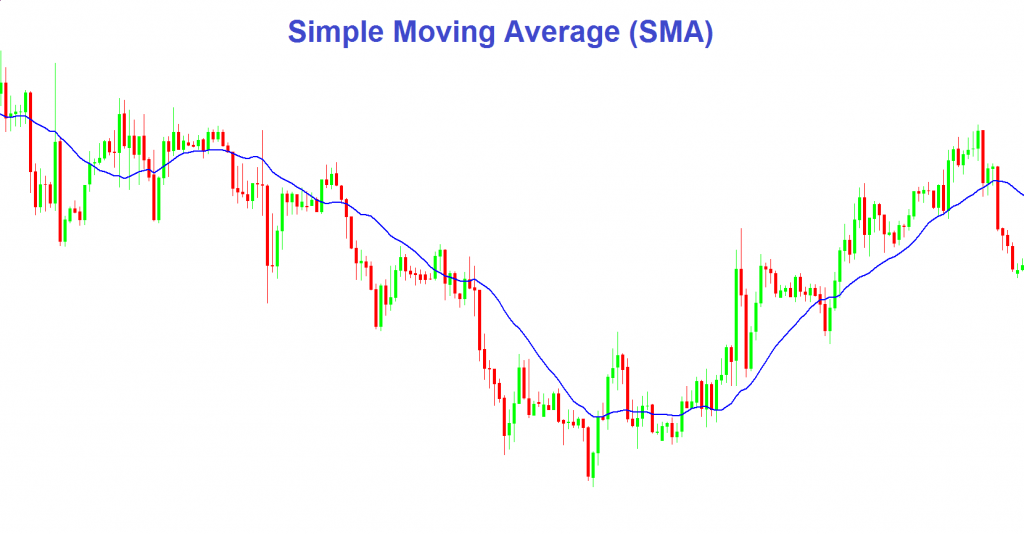

Simple Moving Average (SMA)

Der einfache gleitende Durchschnitt ist einer der beliebtesten Indikatoren der Welt.

Er zeigt einem den Durchschnittskurs einer bestimmten Zeitperiode bzw. einer bestimmten Anzahl von Kerzen an.

- Kurse über dem SMA kann man als bullisch betrachten.

- Kurse unter dem SMA kann man als bärisch betrachten.

Ebenso kann man die Steigung des SMAs berücksichtigen

- Neigt sich die Linie des SMAs nach oben ist der Trend bullisch.

- Neigt sich die Linie des SMAs nach unten ist er bärisch.

Wie der Name schon sagt, ist der einfache gleitende Durchschnitt sehr einfach zu berechnen. Deshalb ist er auch so beliebt bei verschiedensten Tradern rund um den Globus. Man kann ihn sogar mühelos ohne Computer berechnen, indem man die durchschnittlichen Schlusskurse einer bestimmten Zeitperiode von Kursstäben oder Candlesticks addiert. Diese Werte werden anschließend durch die entsprechende Zeitperiode dividiert. Indem man den gleitenden Durchschnitt auf den Kurschart legt, kann man ihn auch als Unterstützungs- und Widerstandsniveau (Support und Resistance) verwenden.

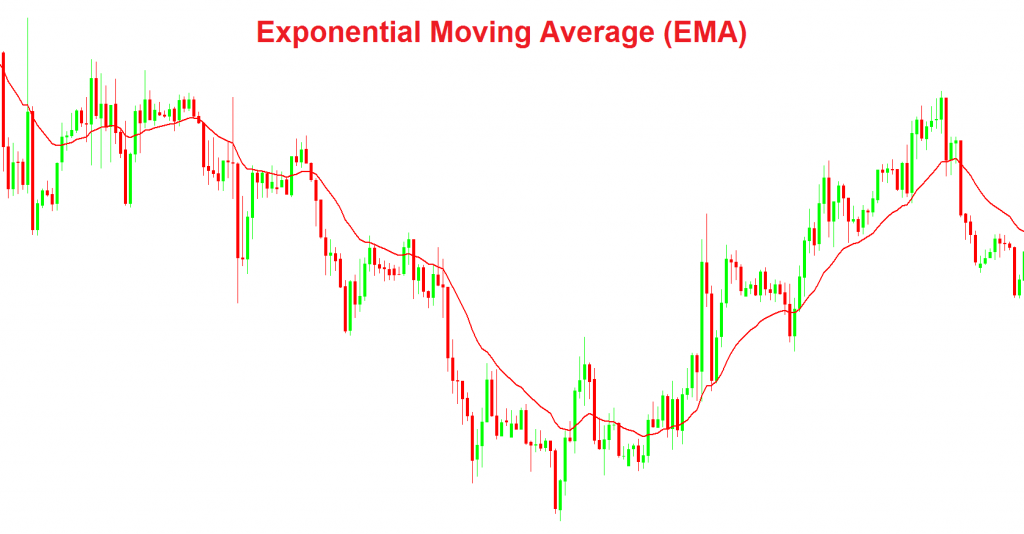

Exponential Moving Average (EMA)

Anders als bei SMA bei dem alle Kerzen gleich gewichtet werden, werden beim EMA die jüngeren Kerzen höher gewichtet als die älteren. Dieser exponentiell geglättete gleitende Durchschnitt reagiert also stärker auf die aktuellen Kurse. Davon abgesehen ist die Interpretation des EMA die gleiche wie die des SMA.

Im Endeffekt geht es darum, das Wechselspiel zwischen SMA und EMA richtig zu deuten. Der exponentielle Durchschnitt erzeugt mehr Handelssignale als der SMA. Je mehr Signale aber ein gleitender Durchschnitt produziert, desto weniger zuverlässig ist das jeweilige Signal.

Die Berechnung des EMAs basiert wie auch beim SMA auf der Addition der Schlusskurse. Wobei die Summe durch die Kursbalken der entsprechenden Zeitperiode dividiert wird.

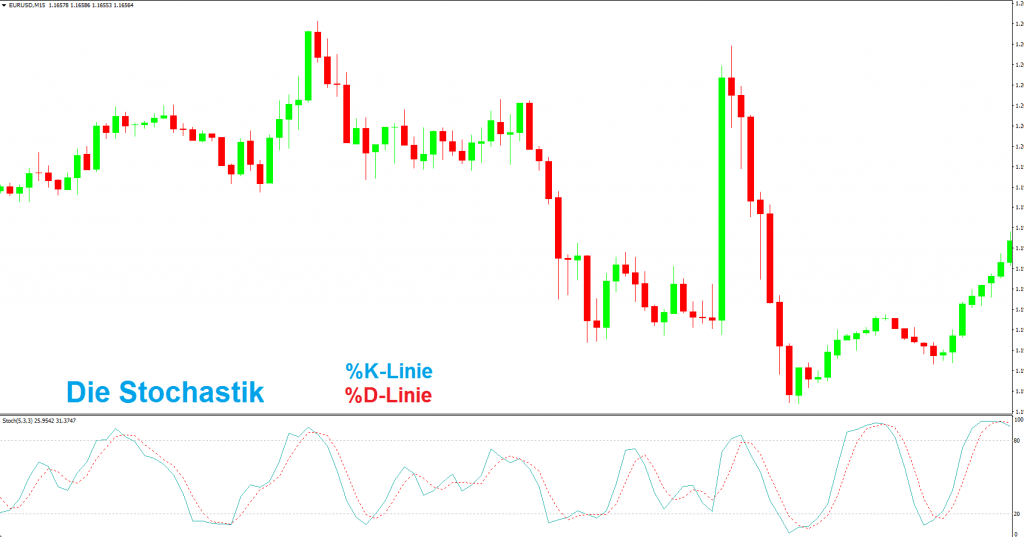

Stochastik

Der Stochastik-Oszillator wurde vor einigen Jahrzehnten von George C. Lane erfunden und gehört zu den sehr beliebten und klassischen Oszillatoren. Das Prinzip der Stochastik ist recht einfach. Wenn sich extreme Kurswerte entwickeln, gibt es immer eine starke Kursbewegung in eine bestimmte Richtung. Das Momentum muss aber nicht nachhaltig sein und somit entstehen überkaufte und überverkaufte Bereiche.

- Liegt der Stochastikwert über 80, redet man von einem überkauften Markt (man sollte verkaufen).

- Liegt der Stochastikwert unter 20, redet man von einem überverkauften Markt (man sollte kaufen).

Die Stochastik setzt sich aus zwei Durchschnittslinien zusammen. Die %K und die %D Linie. Diese zwei Linien oszillieren immer zwischen 0 und 100. Die %K Linie richtet sich nach der Schwankungsbreite eines gewissen Zeitraumes. Befindet sich der aktuelle Kurs nahe dem Hoch dieser Kursspanne, ist auch die %K-Linie hoch. Befindet sich der Kurs nahe dem Tief dieser Kursspanne, ergibt sich ein niedriger %-K-Wert. Die Linie %D ist normalerweise ein 3-Perioden gleitender Durchschnitt von %K und dient als Signallinie.

Wichtig für uns ist, dass sich aus der Kombination von %K und %D genaue Signale ergeben.

- Unterschreitet die %K-Linie die %D-Linie, haben wir ein Verkaufssignal!

- Überschreitet die %K-Linie die %D-Linie, haben wir ein Kaufsignal!

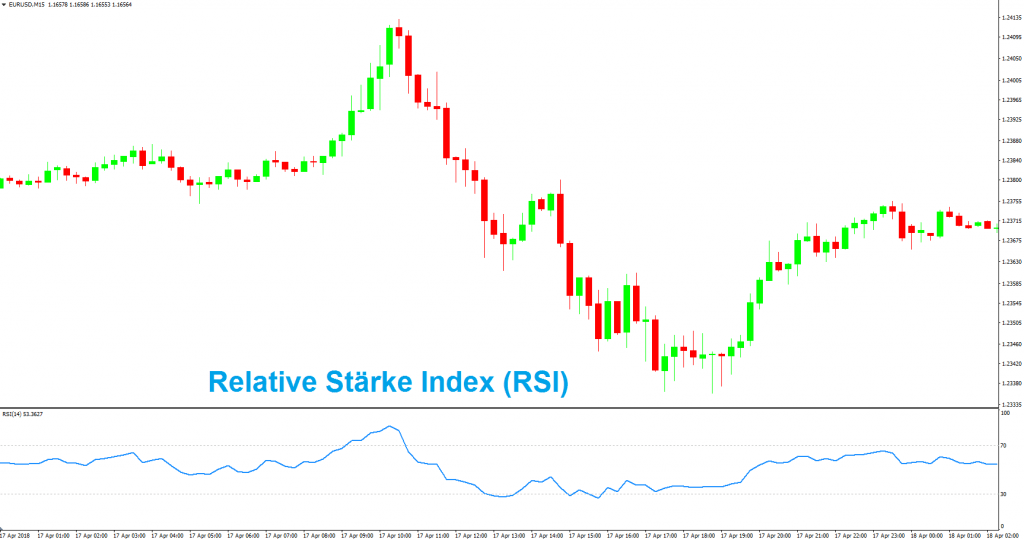

Relative Strength Index (RSI)

Standardeinstellung des RSI ist (14)

Der Relative Stärke Index ist ein Oszillator und misst das Ausmaß und die Geschwindigkeit der aktuellen Kursbewegungen in einem Wertebereich von 0-100. Dabei beruht dieser Oszillator auf dem Prinzip der durchschnittlichen Anstiege und Rückgänge und verbindet diese zu einem einzigen Verhältnis (RS). Also dem Kursmomentum. Danach wird eine Glättung wie beim EMA vorgenommen.

- Übersteigt der durchschnittliche Anstieg den durchschnittlichen Rückgang nachhaltig, fallen die Kurse mit hoher Wahrscheinlichkeit.

RSI-Wert ist über 70 = überkaufter Markt = Verkaufsgelegenheit suchen - Übersteigt hingegen der durchschnittliche Rückgang den durchschnittlichen Anstieg nachhaltig, werden die Kurse mit hoher Wahrscheinlichkeit bald steigen.

RSI-Wert ist unter 30 = überverkaufter Markt = Kaufgelegenheit suchen

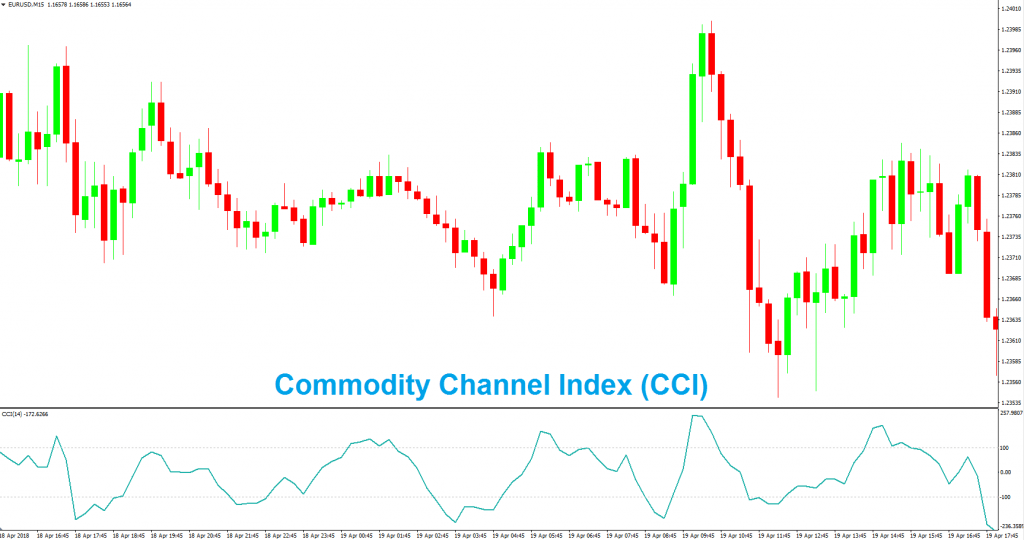

Commodity Channel Index (CCI)

Standardeinstellung des CCI ist (14)

Als letzten Oszillator möchte ich den Commodity Channel Index (CCI) vorstellen. Der CCI wurde ursprünglich als Indikator für den Rohstoffmarkt entwickelt. Trotzdem findet er auch in anderen Märkten Anwendung. Für die Berechnung des CCIs wird die Abweichung zwischen Kurs und dessen gleitenden Durchschnitt herangezogen, um das Momentum zu erfassen. Dazu werden die Abweichungen zwischen dem aktuellen Betrachtungszeitraum und der der vergangenen Zeitperioden verglichen.

Beim CCI sind die Werte nicht begrenzt. Also nicht wie beim RSI oder bei der Stochastik. Trotzdem bewegt sich der CCI aufgrund seiner Konstruktion fast immer zwischen -100 und +100. Nach dem Prinzip des CCIs, bewegt sich der Kurs immer innerhalb eines unsichtbaren Kanals um den gleitenden Durchschnitt herum.

- Bei CCI-Werten über +100 liegt ein Überkauft vor. Man sollte sich short positionieren.

- Bei CCI-Werten unter -100 liegt ein Überverkauft vor. Man sollte sich long positionieren.

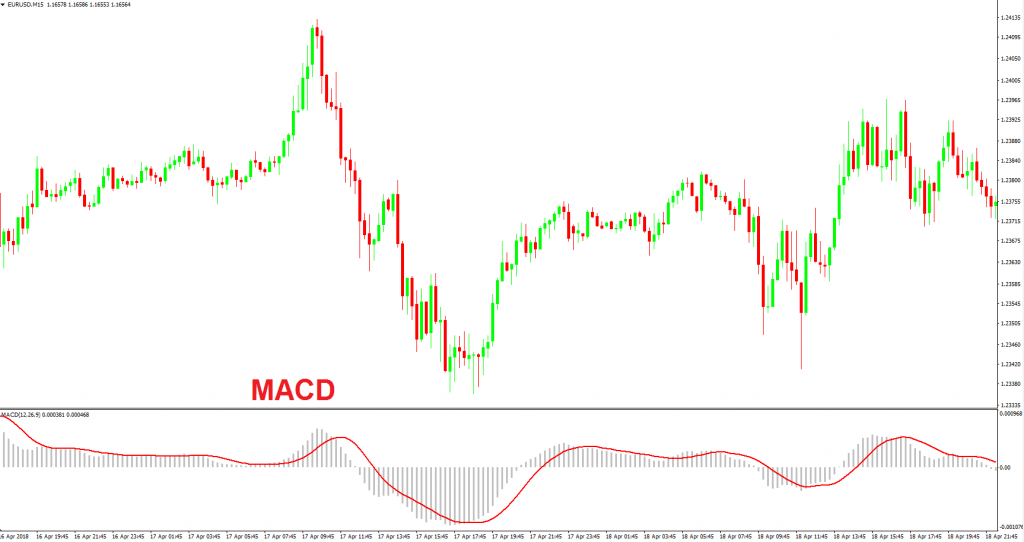

Moving Average Convergence Divergence (MACD)

Standardeinstellung MACD (12, 26, 9)

Der MACD ist ein technischer Indikatoren (Trendindikator) der den gleitenden Durchschnitt auf eine intelligente Art erweitert und sowohl den Trend als auch das Momentum erfasst. Er tut das indem er die Differenz zwischen zwei Gleitenden Durchschnitten misst. Üblicherweise mit den eingestellten Zeitperioden 26 und 12. Er ist besonders dann praktisch, wenn man EMAs nicht einzeichnen will, weil sie den Chart überfüllen. Als zusätzliche Signallinie wird beim MACD ein 9-Perioden Gleitender Durchschnitt angezeigt. Wenn ein Histogramm dargestellt wird, dann zeigt dieses die Differenz zwischen dem MACD und seiner Signallinie.

In einem tendierenden Markt vergrößert sich der Abstand zwischen zwei gleitenden Durchschnitten. Beim MACD wird der kürzere Gleitende Durchschnitt immer vom längeren subtrahiert. Somit steigt sein Wert in einem Aufwärtstrend und fällt in einem Abwärtstrend.

- Liegt der MACD über der Signallinie, haben wir ein stark bullisches Momentum.

- Liegt der MACD unter der Signallinie, haben wir ein stark bärisches Momentum.

Das Histogramm hebt das Momentum des Marktes noch hervor.

- Hohe positive Werte im Histogramm deuten auf ein starkes bullisches Momentum hin.

- Hohe negative Werte im Histogramm deuten auf ein starkes bärisches Momentum hin.

Anders als die Stochastik ist der MACD in seinen Werten nicht begrenzt. Damit ist er nicht gut geeignet, um überkaufte und überverkaufte Bereiche festzulegen.

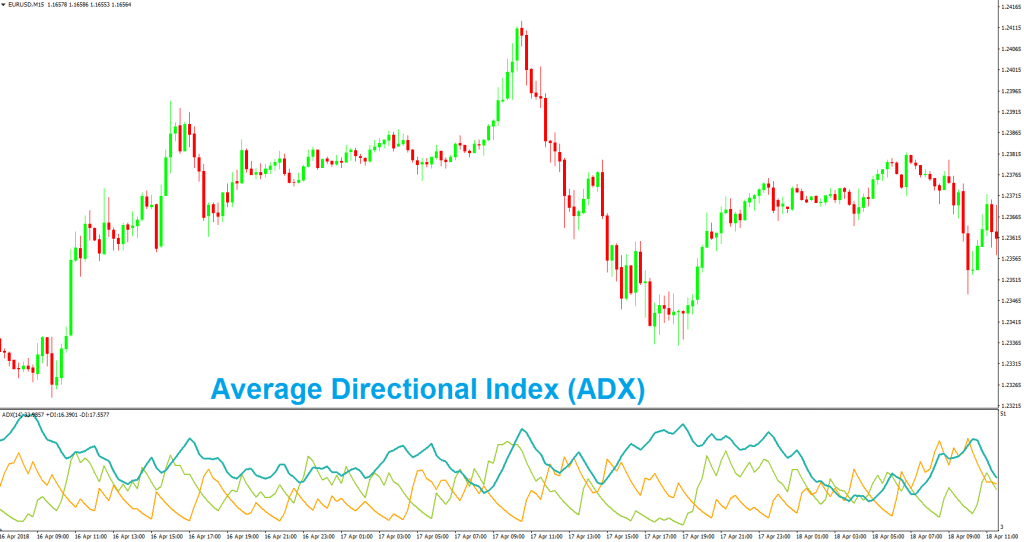

Average Directional Index (ADX)

Standardeinstellung des ADX (14)

Auch der ADX ist ein Trend-Indikator. Möchte man herausfinden ob sich der Markt in einem Trend oder in einer Range befindet, kann man dazu auf den ADX zurückgreifen. Dieser beruht nämlich auf dem Prinzip der Bewegungsrichtung.

Die positive Bewegungsrichtung (+DM) bezieht sich auf die Differenz zwischen den Hochs eines Kursbalkens und dem des vorangegangenen Balkens. Die negative Bewegungsrichtung (-DM) bezieht sich auf die Differenz zwischen den Tiefs des Kursbalkens und dem des vorherigen Balkens. Verbindet man nun +DM und -DM mit einer speziellen Formel, erhält man den ADX. Einen Maßstab für die Stärke des Trends. Mit anderen Worten haben wir im ADX einen Indikator zur Messung der Trendstärke.

- ADX Werte über 25, weisen auf einen Trendmarkt hin.

- ADX Werte unter 25, lassen hingegen auf einen Rangemarkt schließen

Was uns der ADX Wert jedoch nicht anzeigt ist, ob wir uns in einem bullischen oder bärischen Markt befinden. Zumindest nicht direkt. Denn man weiss, dass der Markt bullisch ist, wenn der +DM hoch ist. Wenn der -DM hoch ist, ist der Markt hingegen bärisch. Natürlich nur wenn der ADX Wert auch über 25 ist. Sonst haben wir ja überhaupt keinen Trend sondern eine Seitwärtsphase.

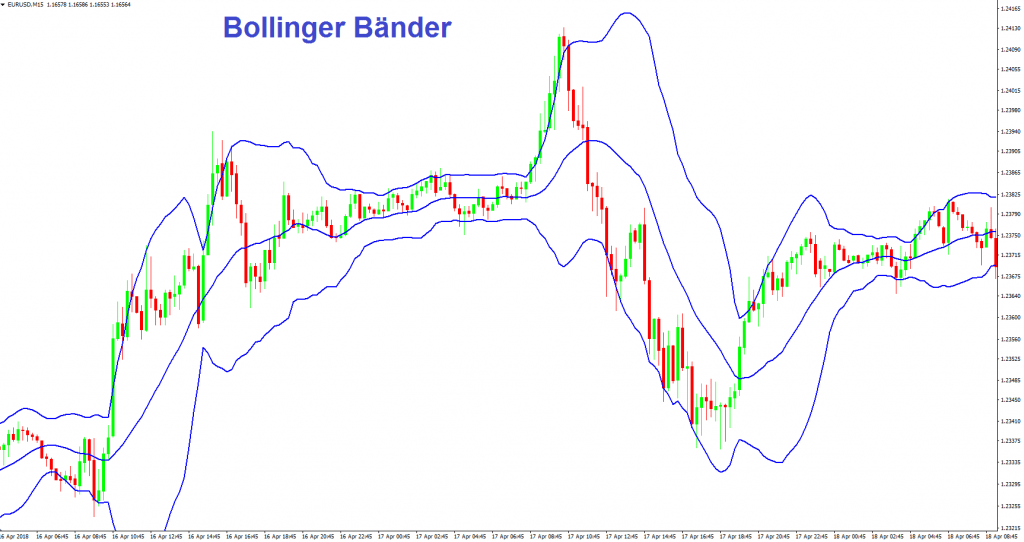

Bollinger Bänder

Standardeinstellung der Bollinger Bänder: (20, 2)

Die Bollinger Bänder gehören zu den bekanntesten und beliebtesten Indikatoren der Welt und wurden nach ihrem Erfinder John Bollinger benannt. Auch wenn die Bollinger Bänder auf den ersten Blick etwas unberechenbar aussehen, stellen Sie doch einen einfachen und logischen technischen Indikator dar. Als Erstes wird der gleitende Durchschnitt der vergangenen Zeitperioden dargestellt. Von diesen Zeitperioden wird nun eine Standartabweichung berechnet.

Das obere Band ergibt sich aus dem verschieben des gleitenden Durchschnittes nach oben. Das untere Band ergibt sich, wenn man den gleitenden Durchschnitt um den selben Abstand nach unten verschiebt.

Wichtig fürs Trading

- Berührt der Kurs das obere Band, suchen wir nach einer Verkaufsgelegenheit.

- Berührt der Kurs das untere Band, suchen wir nach einer Kaufgelegenheit.

Auch Ausbrüche lassen sich mit Bollinger Bändern traden. Hier gilt:

- Schließt der Kurs über dem oberen Bollinger Band, suchen wir nach einer Kaufgelegenheit.

- Schließt der Kurs unter dem unteren Bollinger Band suchen wir nach einer Verkaufsgelegenheit.

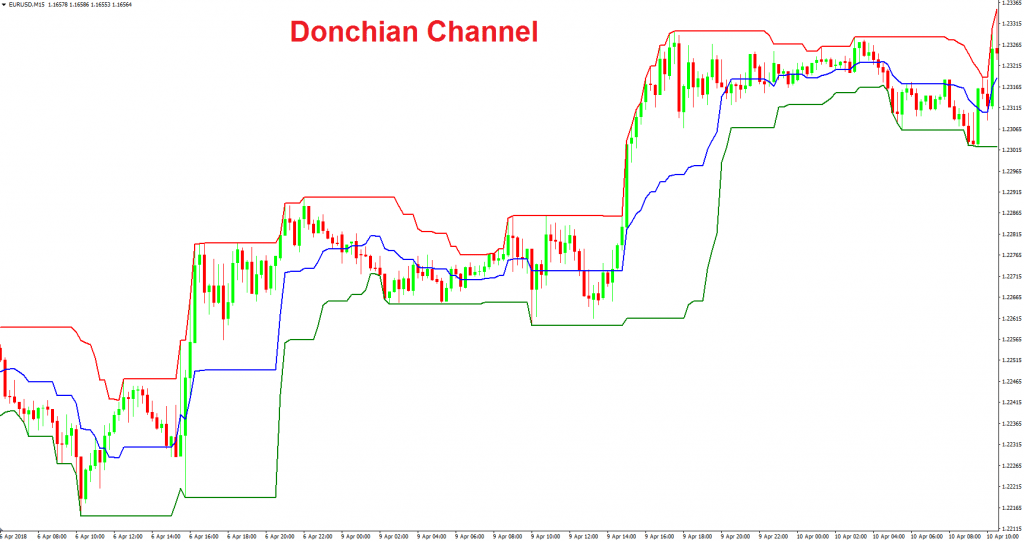

Donchian Channel

Standardeinstellung des Donchian-Channel: (20)

Ein weiterer Indikator an dem man früher oder später nicht vorbei kommt ist der Donchian Channel. Er stellt das höchste Hoch der letzten Zeitperioden an der oberen Kanallinie und das tiefste Tief der letzten Zeitperioden an der unteren Kanallinie dar.

Dieser Indikator ist für die Trendfolge gedacht. Jeder Ausbruch aus dem Donchian Channel ist möglicherweise der Beginn eines neuen Trends.

- Bei einem Kursausbruch über dem Kanal, geht man von einem potentiellen Aufwärtstrend aus.

- Bei einem Kursausbruch unter dem Kanal, geht man von einem potentiellen Abwärtstrend aus.

Es gibt wie gesagt noch hunderte weiterer Indikatoren und Oszillatoren und die meisten ähneln sich sehr. Welche man verwendet ist auch immer etwas Geschmackssache und und hat viel mit dem persönlichen Tradingstil zu tun. Die größten und wichtigsten sollte man jedoch kennen und auch anwenden können.